ビジネスローンとは、資金の使い道が事業資金に限られた事業資金専用のローン商品です。

「総量規制の対象にならない」「公的融資や銀行融資より融資スピードが速い」といったメリットがあるビジネスローンですが、緊急時に即日での融資は可能なのでしょうか?

今回はビジネスローンの融資スピードや金利、申込条件、審査基準について徹底比較します。

個人事業主向け・法人向けにおすすめのビジネスローンを厳選してご紹介しますので、商品選びの参考にしてください。

創業期や赤字でも借りられる!法人向けビジネスローン

<おすすめポイント>

・決算書不要、入出金明細を提出すればOK

・金利業界最低水準

・融資枠の設定のみであれば無料

- ビジネスローンとは?融資の種類や審査の難度

- ビジネスローンおすすめ10選!法人向け個人事業主向けどちらも紹介

- 【GMOあおぞらネット銀行「あんしんワイド」】決算書などの書類が不要、創業初期でも借入れできる

- 【PayPay銀行ビジネスローン(法人向け)】決算書の提出が不要

- 【アイフル「事業サポートプラン(法人プラン)」】最低金利3.0%

- 【アイフル「事業サポートプラン(個人プラン)」】最低金利3.0%

- 【セゾンファンデックス「SAISON FUNDEX VIP」】限度額最大500万円

- 【レイク「レイク de ビジネス」】起業から1年未満でも申し込み可能

- 【三菱UFJ銀行ビジネスローン「融活力」】限度額最大5,000万円

- 【東京スター銀行「スタービジネスカードローン」】法人も保証人不要

- 【三井住友銀行「ビジネスセレクトローン」】限度額最大1億円

- 【りそなビジネスローン「活動力」】創業資金として借入れ可能

- 即日融資可能なビジネスローン

- ビジネスローンのメリット

- ビジネスローンのデメリット

- よくある質問

- まとめ

ビジネスローンとは?融資の種類や審査の難度

ビジネスローンとは、事業資金専用のローン商品です。利用できるのは個人事業主と法人のみで、事業を行なっていない個人は利用できません。

また、資金の使い道は運転資金や設備資金、取引先への支払いなど、事業に関する利用に限られます。

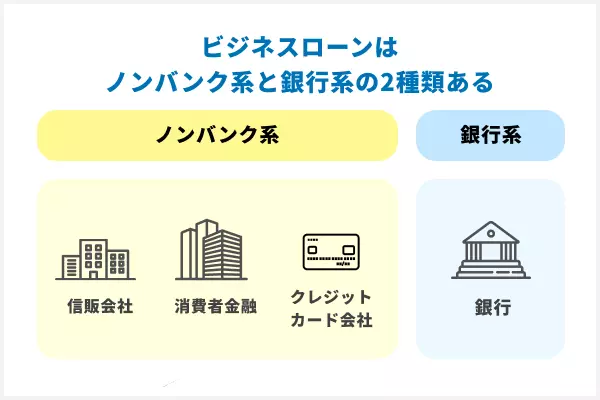

ノンバンク系と銀行系

ビジネスローンは、ノンバンク系と銀行系に分けられます。

ノンバンク系とは、消費者金融や信販会社、クレジットカード会社のビジネスローンです。銀行系とは文字通り銀行が提供します。

ノンバンク系は、申し込みから借入れまでWEBで完結する商品が多く、銀行系ビジネスローンと比較して「融資までのスピードが速い」というメリットがあります。

このため、「すぐに借りたい」のであれば、即日融資に対応したノンバンク系ビジネスローンを選ぶとよいでしょう。

| ノンバンク系 ビジネスローン |

銀行系 ビジネスローン |

|

|---|---|---|

| 審査・融資 スピード |

最短即日 | 最短翌営業日~1週間程度 |

| 金利 | 高め | 低め |

| 借入れ限度額 | 300万円~1,000万円程度 | 1,000万円~1億円程度 |

契約種類

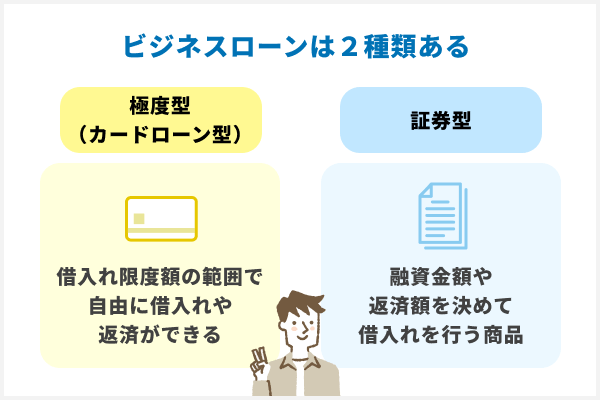

ビジネスローンは、契約種類によって極度型(カードローン型)と証書型に分けられます。

ビジネスローンの種類

極度型(カードローン型)

借入れ限度額の範囲で自由に借入れや返済ができる商品。つなぎ資金や運転資金など、一時的に必要となる資金調達に向いている。

証書型

融資金額や返済額を決めて借入れを行う商品。計画的に返済できるため、借入れが長期にわたる設備資金や事業拡大に伴う資金などに向いている。

| 極度型 (カードローン型) |

証書型 | |

|---|---|---|

| メリット | 自由に借入れや返済が可能 | 計画的に返済できる |

| デメリット | 証書型に比べ限度額の低い商品が多い | 追加借入れできない |

| 向いている 資金使途 |

つなぎ資金・運転資金 | 設備資金・事業拡大に伴う資金 |

審査が甘いビジネスローンはある?

審査が甘いと言い切れるビジネスローンはありません。

これは、貸金業法に「貸金業者は事前に返済能力があるか確認すること」と定められており、信用力や収入、現在の債務状況などがチェックされるからです。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用 : 貸金業法第十三条

しかし、審査がスムーズで、即日融資に対応しているビジネスローンはあります。

また、赤字決算でも申し込みや相談可能としているビジネスローンもあるので、審査に不安がある場合は相談してみるのもよいでしょう。

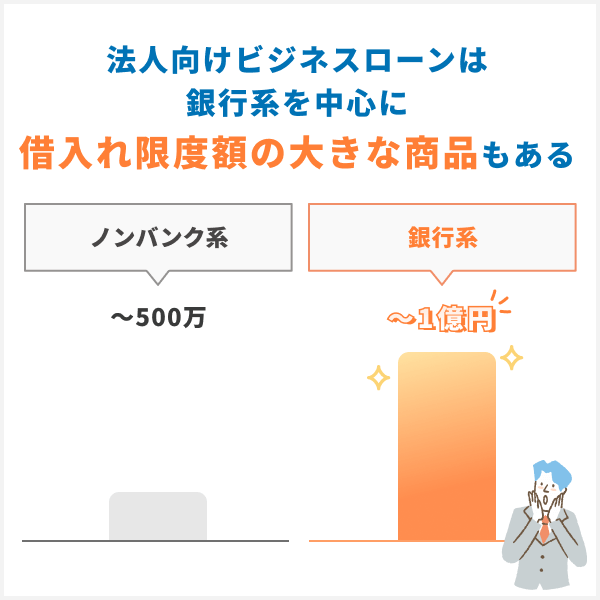

個人事業主向けと法人向け

個人事業主向けと法人向けでは、商品内容に大きな違いはありません。

ただし法人向けビジネスローンは、銀行系を中心に借入れ限度額の大きな商品もあります。

<銀行>

| 限度額 | |

|---|---|

| 三井住友銀行 「ビジネスセレクトローン」 |

1億円 |

| 三菱UFJ銀行 「融活力」 |

5,000万円 |

<ノンバンク系>

| 限度額 | |

|---|---|

| アイフル | 500万円 |

| レイク | 500万円 |

また、保証人の有無について次のような違いがあります。

保証人の有無

個人事業主向けビジネスローン : 原則として保証人は不要

法人向けビジネスローン : 原則として法人代表者の連帯保証が必要

ビジネスローンおすすめ10選!法人向け個人事業主向けどちらも紹介

法人向け個人事業主向け、それぞれにおすすめのビジネスローンを10選を紹介します。

金利や限度額、融資までのスピード、保証人の必要性など、まず一覧表で商品内容を比較してみましょう。

| 会社名 | GMOあおぞら ネット銀行 |

PayPay銀行 | アイフル | アイフル | セゾンファン デックス |

レイク | 三菱UFJ銀行 | 東京スター銀行 | 三井住友銀行 | りそな銀行 |

| 商品名 | あんしんワイド | ビジネスローン (法人向け) |

事業サポートプラン (法人プラン) |

事業サポートプラン (個人プラン) |

SAISON FUNDEX VIP |

レイク de ビジネス | Biz LENDING | スタービジネス カードローン |

ビジネスセレクト ローン |

ビジネスローン 「活動力」 |

| 金利 (実質年率) |

0.9%~14.0% | 1.8%~13.8% | 3.0%~18.0% | 3.0%~18.0% | 6.5%~17.8% | 4.5%~18.0% | 15%未満 | 4.5%~14.5% | 2.125%~ (変動金利の場合) |

6.0%~14.0% |

| 利用 限度額 |

10万円~1,000万円 | 10万円~1,000万円 | 1万円~500万円 | 1万円~500万円 | 1万円~500万円 | 1万円~500万円 | 50万円~1,000万円 | 10万円~1,000万円 | 1億円以内 | 500万円以内 |

| 審査/ 融資 スピード |

最短2営業日 | 最短1週間程度 | 最短翌日 | 最短即日 | 最短数日後 | 最短即日 | 最短翌営業日 | 最短5日 | 非公表 | 非公表 |

| 担保/ 保証人 の必要性 |

不要 | 代表者の連帯保証が必要 | 代表者の連帯保証が必要 | 不要 | 不要 | 不要 | 不要 | 不要 | 代表取締役全員の連帯保証が必要 | 個人事業主:不要 法人:代表者の保証が必要 |

| 融資対象 | 法人 | 法人 | 法人 | 個人事業主 | 個人事業主 | 個人事業主 | 法人 | 個人事業主 法人代表者 |

法人 | 個人事業主 法人代表者 |

| WEB完結可否 | 可能 | 可能 | 不可 | 可能 | 不可 | 不可 | 可能 | 不可 | 不可 | 不可 |

| おすすめポイント | 金利が低い 創業初期や赤字でも借入れ可能 |

金利が低い 最大1,000万円まで借入れ可能 |

最大500万円まで借入れ可能 | 最大500万円まで借入れ可能 | 最大500万円まで借入れ可能 | 最短で即日借入れ可能 | 決算書の提出不要。オンラインで契約可能 | 最大1,000万円まで借入れ可能 | 最大1億円まで借入れ可能 | 最大500万円まで借入れ可能 |

ここからは、個社ごとに詳細を紹介していきます。

【GMOあおぞらネット銀行「あんしんワイド」】決算書などの書類が不要、創業初期でも借入れできる

GMOあおぞらネット銀行「あんしんワイド」の特徴は、創業初期や赤字でも借入れできることです。審査が銀行口座の入出金取引明細をもとに行われるため、申込時に決算書などの書類が不要です。事業資金であれば用途は自由で、事業計画書を提出する必要もありません。担保、保証人ともに不要です。

極度型(カードローン型)であるため、利用限度額の範囲内で繰り返し借入れ・返済できる点も魅力でしょう。

年0.90%~14.00%という業界最低水準の金利も着目したいポイントです。利息は借入れした金額に対して発生し、融資枠の設定のみであれば費用が発生しません。実際に借入れするまでは無料なので、いざというときすぐに使うための備えとしても利用できます。

なお、審査申込~借入れまで最短で2営業日程度です。

※参照: あんしんワイド | 当社の資金調達サービスについて | 法人口座の開設 | GMOあおぞらネット銀行

| 金利 (実質年率) |

0.9%~14.0% |

|---|---|

| 利用限度額 | 1,000万円 |

| 契約期間 | 1年(更新型) |

| 審査・融資 スピード |

最短2営業日 |

| 決算書・ 確定申告書 の提出 |

不要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | ・GMOあおぞらネット銀行で3ヵ月 以上の入出金明細情報のある法人 ・現在利用している銀行の3ヵ月 以上の入出金明細を提供できる法人 |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 可能 |

【PayPay銀行ビジネスローン(法人向け)】決算書の提出が不要

PayPay銀行ビジネスローン(法人向け)は、決算書の提出が不要です。

申し込みから借入れまでWEBで完結するほか、金利が1.8%(2023年5月26日現在)からと低く、変動金利という特徴があります。

| 金利 (実質年率) |

1.8%~18.0%(2023年5月26日現在) ※変動金利 |

|---|---|

| 利用限度額 | 10万円~1,000万円 |

| 契約期間 | 1年(更新型) ※5年ごとに再契約が必要 |

| 審査・融資 スピード |

最短2週間程度 |

| 決算書・ 確定申告書 の提出 |

原則不要 |

| 担保・保証人 の必要性 |

代表者の連帯保証が必要 |

| 融資対象 | 法人 : 代表者が69歳以下 |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 可能 |

【アイフル「事業サポートプラン(法人プラン)」】最低金利3.0%

アイフル事業サポートプラン(法人プラン)は、最低金利3.0%と金利の低さが特徴のビジネスローンです。

| 金利 (実質年率) |

3.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 契約期間 | 5年(更新型) |

| 審査・融資 スピード |

最短翌日 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

代表者の連帯保証が必要 |

| 融資対象 | 法人 : 代表者が75歳まで |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 不可 |

【アイフル「事業サポートプラン(個人プラン)」】最低金利3.0%

アイフル「事業サポートプラン(個人プラン)」 は、 最低金利3.0%という金利の低さが特徴のカードローンです。

| 金利 (実質年率) |

3.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 契約期間 | 5年(更新型) |

| 審査・融資 スピード |

最短翌日 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | 個人事業主 : 69歳まで |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 可能 |

【セゾンファンデックス「SAISON FUNDEX VIP」】限度額最大500万円

セゾンファンデックス「SAISON FUNDEX VIP」は、 限度額最大500万円と借入れ可能額の大きいビジネスローンです。申し込みから借入れまでWEBで完結できるのが特徴です。

| 金利 (実質年率) |

6.5%~17.8% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 契約期間 | 5年(更新型) |

| 審査・融資 スピード |

非公表 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | 個人事業主 : 70歳まで |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 可能 |

【レイク「レイク de ビジネス」】起業から1年未満でも申し込み可能

レイク「レイク de ビジネス」は、起業して1年未満の個人事業主でも申し込みをできるビジネスローンです。(※起業して1年未満の場合は専用フリーダイヤル0120-851-900へ相談が必要)

また、電話で申し込み後、自動契約機で19時30分(日曜日は19時)までに手続きすることで、最短即日利用できるのも特徴です。

| 金利 (実質年率) |

4.5%~18.0% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 契約期間 | 無期限(75歳以降は新規借入不可) |

| 審査・融資 スピード |

Webで最短25分融資も可能※

※審査結果によってはWebでのご契約手続きが行えない場合があります。

|

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | 個人事業主 : 70歳まで |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 不可 |

【三菱UFJ銀行ビジネスローン「融活力」】限度額最大5,000万円

三菱UFJ銀行ビジネスローン「融活力」は、限度額最大5,000万円と法人のさまざまな資金ニーズに対応しています。

三菱UFJ銀行が提携する税理士会の会員税理士から紹介を受けるなど、一定の条件を満たした場合は、金利が0.25%優遇されます。

| 金利 (実質年率) |

2.35%~9.0%(通常金利)※1 2.1%~9.0%(優遇金利)※1 (2023年5月26日現在) |

|---|---|

| 利用限度額 | 5,000万円 |

| 契約期間 | 最長3年※2 |

| 審査・融資 スピード |

非公表 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

代表者の連帯保証が必要 |

| 融資対象 | 法人 :代表者年齢の制限なし |

| 契約種類 | 証書型 |

| WEB完結可否 | 不可 |

※2 三菱UFJ銀行との融資取引が1年以上ある場合は5年以内

【東京スター銀行「スタービジネスカードローン」】法人も保証人不要

東京スター銀行「スタービジネスカードローン」は、保証会社(アイフル)の保証を受けるため、法人の場合も保証人が不要なビジネスローンです。

個人事業主・法人ともに利用できます。

| 金利 (実質年率) |

4.5%~14.5% |

|---|---|

| 利用限度額 | 10万円~1,000万円 |

| 契約期間 | 1年(更新型) |

| 審査・融資 スピード |

最短5日 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | 個人事業主 : 69歳まで 法人代表者 : 69歳まで |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 不可 |

【三井住友銀行「ビジネスセレクトローン」】限度額最大1億円

三井住友銀行「ビジネスセレクトローン」は、限度額最大1億円と法人のあらゆる資金ニーズに対応できるビジネスローンです。

返済期間が7年と長いため、設備資金など大口の借入れに向いています。

変動金利・固定金利を選択できるほか、審査結果に応じた金利が適用されるのが特徴です。

| 金利 (実質年率) |

2.125%~(2023年5月26日現在) ※変動金利の場合 審査結果に応じた金利を適用 |

|---|---|

| 利用限度額 | 1億円 |

| 契約期間 | 最長7年 |

| 審査・融資 スピード |

非公表 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

代表取締役全員の連帯保証が必要 |

| 融資対象 | 業歴2年以上の法人 |

| 契約種類 | 証書型 |

| WEB完結可否 | 不可 |

【りそなビジネスローン「活動力」】創業資金として借入れ可能

りそなビジネスローン「活動力」は、創業資金として借入れすることができます。

個人事業主・法人ともに利用できます。

| 金利 (実質年率) |

6.0%、10%、14,0% |

|---|---|

| 利用限度額 | 10万円以上500万円以下 ※法人で決算書2期未満の場合は上限100万円 |

| 契約期間 | 個人事業主 : 1年(更新型) 法人 : 3年(更新型) |

| 審査・融資 スピード |

非公表 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

個人事業主 : 不要 法人 : 代表者の保証が必要 |

| 融資対象 | 個人事業主 : 69歳以下 法人 : 代表者が69歳以下 |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 不可 |

即日融資可能なビジネスローン

即日融資が可能なビジネスローンは、次の4つです。

【AGビジネスサポート「事業者向けビジネスローン」】返済期間最長5年

AGビジネスサポート「事業者向けビジネスローン」は、返済期間が最長5年と長いため、設備資金や事業拡大に伴う資金など大きな資金需要に向いた商品です。

最大1,000万円まで借入れできるほか、金利が3.1%からと低いのも特徴です。

| 金利 (実質年率) |

3.1%~18.0% |

|---|---|

| 利用限度額 | 50万円~1,000万円 |

| 借入期間 | 元利均等返済 : 最長5年 元金一括返済 : 最長1年 |

| 審査・融資 スピード |

最短即日 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

個人事業主 : 不要 法人 : 代表者の連帯保証が必要 |

| 融資対象 | 個人事業主 : 69歳まで 法人 : 代表者が75歳まで |

| 契約種類 | 証書型 |

| WEB完結可否 | 可能 |

【プロミス「自営者カードローン」】プライベートの利用も可能

プロミス「自営者カードローン」は、事業資金のほか、プライベートな借入れも可能なビジネスローンです。

| 金利 (実質年率) |

6.3%~17.8% |

|---|---|

| 利用限度額 | 1万円~300万円 |

| 契約期間 | 5年(更新型) |

| 審査・融資 スピード |

最短即日 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | 個人事業主 : 65歳以下 |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 不可 |

【オリックスクレジット「VIPローンカード BUSINESS」】プライベートの利用も可能

オリックスクレジット「VIPローンカード BUSINESS」は、事業資金だけでなく、プライベート利用も可能なビジネスローンです。

個人事業主、法人経営者が対象で、最短60分で審査結果がわかるという特徴があります。

| 金利 (実質年率) |

6.0%~17.8% |

|---|---|

| 利用限度額 | 50万円~500万円 |

| 契約期間 | 1年(更新型) |

| 審査・融資 スピード |

最短即日 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | 個人事業主 : 69歳まで 法人代表者 : 69歳まで |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 可能 |

【アコム「ビジネスサポートカードローン」】プライベートでも利用可能

アコム「ビジネスサポートカードローン」は、資金使途が自由なため、事業資金だけでなくプライベート利用も可能なビジネスローンです。

すでにアコムで取引がある方は申し込み年齢の制限がなく、事業を続けている限り無期限で利用できるのが特徴です。

| 金利 (実質年率) |

12.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~300万円 |

| 契約期間 | 無期限 |

| 審査・融資 スピード |

最短即日 |

| 決算書・ 確定申告書 の提出 |

必要 |

| 担保・保証人 の必要性 |

不要 |

| 融資対象 | 個人事業主 : 72歳まで (すでにアコムの契約がある場合は年齢制限なし) |

| 契約種類 | 極度型(カードローン型) |

| WEB完結可否 | 可能 |

ビジネスローンのメリット

ビジネスローンのメリットは、次の3つです。

ビジネスローンは事業性融資のため、総量規制の対象外です。

このため、年収の3分の1を超える借入れが可能です。

総量規制とは?

総量規制とは、貸金業者が融資を行う場合に、年収の3分の1を超えて貸付を行ってはならないとする法律です。

ただし、個人事業主が事業用に借り入れる資金は総量規制の対象外となります。

ビジネスローンには、融資までのスピードが速いというメリットがあります。

資金調達の方法にはビジネスローンのほか、銀行で融資を受ける、という方法もあります。

しかし、一般的に銀行の融資は、借入れまで1週間~2週間程度かかります。

その点ビジネスローンであれば、最短即日融資に対応している商品も多くあります。

ビジネスローンは、原則として、無担保・無保証人で申し込み可能です(個人事業主の場合)。

ただし、法人の場合は原則として代表者の連帯保証が必要となります。

ビジネスローンのデメリット

ビジネスローンには、次の通り3つのデメリットがあります。

ビジネスローンは、金利が高いというデメリットがあります。

資金調達の方法として、ビジネスローンのほかに公的な融資である日本政策金融公庫からの借入れや銀行融資があります。

| 金利 | |

|---|---|

| 日本政策金融公庫 | 年0.3〜3.0% |

| 銀行融資 | 年2.0〜3.0% |

| ビジネスローン | 年14.0〜18.0% |

金利は、日本政策金融公庫が0.3%台~3%台前半程度、銀行融資の場合は2%~3%程度です。

それに対して、ビジネスローンは最高金利が10%以上の商品がほとんどとなっています。

法人でビジネスローンを検討している人にとっては、借入れ限度額が低い点もデメリットなります。

| 金利 | |

|---|---|

| 日本政策金融公庫 | 〜7,200万円 |

| 銀行融資 | 〜数億円 |

| ビジネスローン | ~1,000万円 |

借入れ可能な金額は、日本政策金融公庫の一般貸付で最高7,200万円、銀行融資の場合は数億円となるケースもあります。

これに対して、ビジネスローンは借入限度額が10万円~1,000万円程度の商品がほとんどです。

そのため1,000万円以上の借り入れを検討している人にとっては、ビジネスローンの限度額では満足した額を借りられない可能性があります。

ビジネスローンは、銀行融資に悪影響を与える可能性があります。

悪影響を与える可能性がある理由は以下です。

- ビジネスローンで借り入れした=銀行融資の審査に落ちたと認識され、返済能力が乏しいと判断され融資が厳しいと判断される。

- 緊急で資金が不足し一時的に借入れた場合、資金繰りの計画性が乏しく貸し倒れのリスクが高くなるのではと判断される。

- ビジネスローンは金利が高いため、利息の支払いが負担になり業績や財務状況の悪化に繋がると判断される。

銀行融資は、銀行が独自の審査基準で融資を行うことで、ビジネスローンと比べ金利や借入れ限度額、融資条件など柔軟に対応してもらえるという特徴があります。

法人の場合、決算書へ借入先や借入金額を記載する必要があるため、ビジネスローンでの借り入れを隠すことはできません。

そのため、上記3点のように判断される可能性が高く銀行からの信頼を得ることは難しいと言われています。

また、個人事業主の場合でもビジネスローンの申し込み履歴が一定の期間、信用情報機関に登録されるため、法人と同様融資が厳しいとされています。

よくある質問

ビジネスカードローンでよくある質問をまとめました。

- 審査落ちした場合に理由を教えてもらえますか?

- 審査落ちした場合に理由を教えてもらうことはできません。

これは、審査内容や審査基準を明らかにできないためです。

- 必ず借りれるビジネスローンはありますか?

- 必ず借りることができるビジネスローンはありません。

これは、貸金業法に「貸金業者は事前に返済能力があるか確認すること」と定められており、ビジネスローン申し込み時に必ず審査が行われるためです。

- 赤字決算でも申し込みできるビジネスローンはありますか?

- 赤字決算でも申し込みできるビジネスローンはあります。

ただし、「赤字でも申し込み可能」と謳っている商品は少ないため、まずはビジネスローン会社へ相談してみることが大切です。

- ビジネスローンと個人カードローンの違いは?

- ビジネスローンと個人カードローンでは、資金使途(資金の使い道)や総量規制の対象かどうかが違います。

ビジネスローンの資金使途は事業資金に限られており、総量規制の対象になりません。

これに対して、個人カードローンの資金使途は自由ですが、総量規制の対象となるため、年収の3分の1を超えた借入れができません。

まとめ

ビジネスローンは、総量規制の対象外であるうえ、融資までのスピードが速いなど、メリットの大きい商品といえます。

ただし、ビジネスローンには、金利が高め、借入れ限度額が低いなどのデメリットもあります。

また、申し込み条件や商品内容は各社それぞれ異なることから、あらかじめ各商品を比較検討したうえで申し込むことが大切です。