「カードローンの審査では何を見られるのか知りたい」

審査なしのカードローンは存在しませんが、契約するためのハードルが低くスムーズなものはいくつかあります。例えば、消費者金融はWeb完結で、即日融資も可能です。

この記事では、カードローンの審査基準などについて解説します。どのようなカードローンなら契約しやすいのか、ぜひ参考にしてください。

| 金利(実質年率) | 審査スピード | 審査通過率 |

|---|---|---|

| 年3.0~18.0% | 最短20分* | 44,7%** |

アコムは「はじめてのアコム」というように一社目のカードローンに選ばれることが多いため、審査通過率が大手消費者金融の中で一番高い!!

** アコムマンスリーレポートより

消費者金融や銀行カードローンの審査基準

まずは多くのカードローン会社が行っている借り入れの基本的な内容や基準を確認しましょう。

貸し付け条件に合致しているか

カードローンによる借り入れには上限が設定されています。

消費者金融などが遵守している貸金業法の場合、借り入れ上限の規制は「総量規制」と呼ばれています。

2006年に公布され、2010年から施行された改正貸金業法による総量規制では、借入額は借り入れる人の年収の1/3を上限とすることが定められています。

つまり年収450万円の人なら150万円、年収240万円の人であれば80万円ということになります。とはいえ、誰でもこの総量規制上限まで借りられるわけではありません。

あくまでも、総量規制は「どれだけ条件が整っていても、年収の1/3以上は貸してはいけない」という上限であり、総量規制の範囲内でいくらお金を借りることができるかは、その人次第ということになります。

こうした条件を設定しているのは法律だけではありません。貸し付けるカードローン会社でも、各社独自に出資の規定があり、その規定に沿った形での貸し付けとなります。

総量規制について

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています

引用元:貸金業法について|日本賃金業協会

銀行カードローンは銀行法に則って運営していますが、貸金業法のような総量規制は設けられていません。

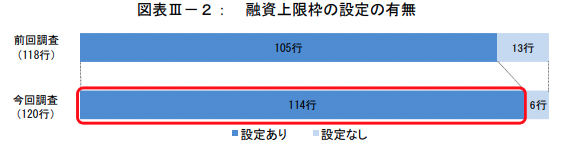

しかし、金融庁の調査によると95%の銀行が上限額を設定しており、そのうち81%の銀行が上限額を年収の2分の1に、13%の銀行が年収の3分の1に設定しています。

融資上限枠を設定している銀行の割合は、前回調査時の 88%(105/118 行)か ら 95%(114/120 行)に増加しており、残る6行も、今後設定を予定又は検討中 としている。

参照元:銀行カードローンのフォローアップ調査結果について

年収の2分の1を上限に設定している銀行が 81%(83/ 102 行)と最も多く、年収の3分の1を上限としている銀行も 13%(14/102 行) ある。

法律では決められてはいないものの、 銀行カードローンの審査でも過剰な貸付けを防止するための対策として、年収に対する借入額を見られているということがわかります。

返済能力があるか

カードローンの審査基準として、一番重視されると言われているのが返済能力です。

貸金業法の場合、貸し手は返済能力の有無を調査することを義務づけられています。

全ての借入れについて、①借入れの際の返済能力の調査義務、②返済能力を超える貸付けの禁止

引用元:金融庁|貸金業法等の改正について

審査の中で、返済能力があると判断されれば審査に通りますが、ないと判断された場合審査には通りません。

具体的な項目は公表されていませんが、一般的に以下のような観点で返済能力の有無を審査しているといわれています。

- 本人属性

- 信用情報

本人属性とは申込者に関する情報のことで、申込みする際に下記の情報を収集し、それを元にしっかりと返済できそうかを見ていると言われています。

- 勤務先

- 雇用形態

- 勤続年数

- 年収

信用情報はクレジットカードやローンの契約等に関する情報のことで、客観的な取引履歴を記録したものです。

審査では、信用情報機関を通じて信用情報を照会できるようになっており、過去に問題があったことが記録されていると、審査に通らないことがあります。

実際には、以下の信用情報機関で情報を得られるようになっています。

| 信用情報機関 | 得られる情報 |

|---|---|

| JICC (株式会社 日本信用情報機構) |

消費者金融の情報など |

| CIC (株式会社 シー・アイ・シー) |

クレジットカードや携帯代の情報など |

| KSC (全国銀行個人 信用情報センター) |

銀行の情報など |

不安な人は開示請求をすれば自身の信用情報を見ることができるため、カードローンに申し込む前にチェックしてみてください。

カードローンの借入審査の流れ

カードローンの具体的な審査の流れは主に次の通りです。

カードローン会社からの借り入れを希望する人は、まず申込書を記入し、各種必要書類を提示する必要があります。

2つのステップを具体的に解説します。

本人確認書類などのチェック・在籍確認

はじめに本人確認書類などのチェックや在籍確認が実施されます。

本人確認書類に関しては、カードローン会社ごとに定めがありますが、多くの場合、運転免許証やマイナンバーカードなど、国の機関が発行した、顔写真と住所掲載のものが1点必要になります。

また、健康保険証などを本人確認書類とする場合は、公共料金の領収書など添付書類が必要となるケースがほとんどですので、各社のホームページなどで確認しておきましょう。

本人確認書類で本人であることが確認できたら、続いて勤務先への在籍確認が行われます。在籍確認は、カードローン会社の担当者が直接電話で行いますが、基本的には個人名での電話となるため、貸し付け申し込みの在籍確認であることが勤務先に伝わることはないでしょう。

他にチェックされる項目は勤務先情報と勤続年数、そして年収です。

年収に関しては総量規制にもかかわる重要なポイントですので、収入を証明する書類などで確認されます。勤続年数は、長いほど信用は高くなります。勤続年数が短いと、収入が長期にわたって安定しなくなる可能性が出てくるため、やや不利になると考えてよいでしょう。

信用情報の確認

信用情報の確認は、外部の信用情報会社に問い合わせる形で行われます。主な確認内容は次の通りです。

- 過去の借り入れ実績

- 過去の借入金に対する滞納の有無

- マイカーローンや住宅ローンの有無

他社からの借り入れ金額総額に関しては、総量規制の計算にもかかわるため、真っ先に確認されます。住宅ローンやマイカーローンなどは、総量規制の対象外ですが、ローンの有無は返済能力にも直結するため、重視される項目と言えるでしょう。

他社からキャッシングの借り入れが多い人は注意が必要になります。

信用情報とは?

クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。 そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

引用元:CICが保有する信用情報

審査なし・甘いカードローンはある?

審査なしのカードローンは存在しません。カードローンを利用する際は、かならず審査を受けなければならないことを把握しておきましょう。

ただ、電話による在籍確認を行わないなど、スムーズにキャッシングできる方法はあります。

審査なしのカードローンは存在しない

カードローンは審査を受けなければ発行できません。返済能力の調査は、貸金業者の義務だからです。実際に、貸金業法によって定められています。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用:e-GOV|貸金業法(昭和五十八年法律第三十二号)

銀行の場合、一般社団法人全国銀行協会が次のように宣言しています。

貸付け審査にあたり、信用情報機関の情報等を活用するなどして、自行・他行カードローン、貸金業者の貸付けを勘案して返済能力等を確認するよう努める。

引用:一般社団法人全国銀行協会|銀行による消費者向け貸付けに係る申し合わせ

このように、貸金業者も銀行も、法律に即してキャッシングを行う必要があります。したがって、審査なしでカードローンを契約することはできないといえるでしょう。

また、「○○の審査は甘い」と言い切ることもできません。誤解を招くような表現は貸金業法で禁止されています。

(誇大広告の禁止等)

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用:e-GOV|貸金業法(昭和五十八年法律第三十二号)

中には「審査なしでキャッシングできます」「ブラックでも借りられます」などといった誘い文句で商品を宣伝している業者も存在します。このような業者は闇金の可能性があるため、十分注意しましょう。

審査がスムーズでハードルが低いところはある

審査がなかったり甘かったりするカードローンはありませんが、スムーズでハードルが低いところはあります。

例えば、アイフルやプロミスといった大手消費者金融は基本的にWebで完結します。

Webで申し込みから借り入れや返済までできるため、店舗に行ったり電話をかけたりする必要はありません。

大手消費者金融は「原則、電話による在籍確認を行わない」と公式サイトで明示している点も共通しています。

アコムでは原則、電話による在籍確認を実施しません。もし実施が必要になる場合でも、お客さまの同意を得ずに実施することはありませんので、安心してご利用いただくことができます。

引用元:アコム

会社にバレる心配がないので、審査を受けるときの心理的ハードルが低い点も消費者金融の特徴であり、キャッシングする際の有力な選択肢となるでしょう。

審査がスムーズなカードローン10選

審査がスムーズなカードローンは次の通りです。

| 会社名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 |

|---|---|---|---|---|---|---|---|---|---|

| プロミス | アイフル | アコム | レイク | SMBCモビット | 楽天銀行スーパーローン | auじぶん銀行カードローン | SBI新生銀行カードローン | みんなの銀行カードローン | |

|

|

|

|

|

|

|

|

|

|

| 融資 スピード (最短) |

最短3分(※9) | WEB申込なら最短18分 | 最短20分(※9) | Webで最短25分融資も可能(※2) | 即日(※3) | 最短翌日融資 | 最短即日 | 最短7営業日 | 最短数日 |

| 金利 (実質年利) |

4.5%~17.8% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 1.9%~14.5% | 1.48%~17.5%(通常) | 4.5%~14.8% | 1.5%~14.5% |

| 無利息 期間 |

30日 | 30日 | 契約締結日から最大30日間(※8) | 60日 or 180日(※6) | - | 30日(※7) | - | - | - |

| 上限額 | 500万円 | 800万円 | 800万円 | 500万円 | 800万円 | 800万円 | 800万円 | 1万円~500万円 | 1,000万円 |

| 特徴 | プロミスは上限金利が大手消費者の中で一番低い | 融資スピードが最も早いカードローン | 3秒で借入れ診断が可能なカードローン | 無利息期間が最も長いカードローン | WEB完結なら電話連絡なしと公言している唯一のカードローン | 楽天会員だと審査が優遇されるカードローン | 最短即日で利用可能なカードローン | 1万円からの少額融資が可能なカードローン | アプリで完結し、最短2分で審査の結果がわかるカードローン |

| 詳細 |

※2 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2 審査結果によってはWebでのご契約手続きが行えない場合があります。

※3 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※4 20・30代限定

※5 最短5分の会員番号発行は、新規契約時点でのご利用枠は50万円でのお申込みとなります。受付時間:9:00~19:30

※6 60日間無利息はWebでの申込みが対象、また180日間無利息はお借入れ額5万円までとなります。

※7 条件があります。詳細はこちら

※8 ご契約がはじめての方

※9 お申込時間や審査によりご希望に添えない場合がございます。

それぞれの特徴を詳しく解説します。

プロミスは審査通過率が高い

プロミスは大手消費者金融の中でも、審査の通過率が高い傾向にあります。

| 金融機関 | 審査通過率 |

|---|---|

| プロミス | 41.9% ※2023年6月時点 |

| アコム | 42.8% ※アコムマンスリーレポートより ※2023年6月時点 |

| レイク | 26.6% ※2023年6月時点 |

| アイフル | 40.4% ※2023年6月時点 |

「プロミスは審査に通りやすい」と言い切ることはできませんが、上記のように通過率が高いのも事実です。返済能力に不安がある方は、プロミスを検討してみましょう。

| プロミスのサービス概要 | |

|---|---|

| 金利(実質年率) | 4.5%~17.8% |

| 限度額 | 500万円 |

| 審査期間 | 最短3分※ |

| 融資スピード | 最短3分※ |

| WEB完結可否 | 可能 |

| 遅延利率 | 20.0%(実質年率) |

| 返済期間・回数 | 毎月5日、15日、25日、末日 |

| 必要書類 | 本人確認書類および 収入証明書類 |

| 担保・保証人 | 不要 |

\土日祝も申込可能!/

アイフルは大手消費者で唯一の独立系で、急ぎの審査にも柔軟に対応

アイフルは大手消費者で唯一の独立系で、急ぎの審査にも柔軟に対応してくれます。

| 金融機関 | 母体となる銀行 |

|---|---|

| プロミス | 三井住友フィナンシャルグループ |

| アコム | 三菱UFJフィナンシャル・グループ |

| レイク | 新生フィナンシャル株式会社 |

| SMBCモビット | 三井住友フィナンシャルグループ |

| アイフル | なし |

このように母体となる銀行がないため、意思決定にスピード感があり、スムーズに借り入れできるというメリットがあります。実際に、アイフルでは最短18分で借り入れ可能です。「1分1秒でも早く借りたい」という方はアイフルがおすすめです。最短で借り入れたい場合、申し込み完了後にメールを送ることで、審査を優先してもらえます。

<メールアドレス>

poppo@aiful.co.jp

次の点を記載して、メールを送りましょう。

- カナ氏名

- 生年月日

- 電話番号

- お急ぎの旨

審査回答時間は9:00~21:00です。21:00前後だと次の日になってしまう可能性があるため、数時間程度の余裕を持って申し込みましょう。

| アイフルのサービス概要 | |

|---|---|

| 金利(実質年率) | 年3.0~18.0% |

| 限度額 | 800万円 |

| 審査期間 | WEB申込なら最短18分 |

| 融資スピード | WEB申込なら最短18分 |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 可能 |

| 利用対象 | 年齢満20歳以上69歳以下の 安定した定期収入のある人 |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 遅延損害金 | 20.0% |

| 返済期間・回数 | 最長120回(10年) |

| 必要書類 | 本人確認書類のみ 50万円以下なら収入証明書原則不要 |

| 担保・保証人 | 不要 |

\web申込なら最短18分融資可能!/

アコムは3秒診断で事前に借り入れの可能性を確認できる

アコムは3秒診断で事前に借り入れの可能性を確認できます。3秒診断は、次の3つを入力するだけです。

- 年齢

- 年収(総支給額)

- 他社のカードローン借入状況

3秒診断を利用すると、次のような結果が表示されます。

- 「お借入できる可能性が高いです。」

- 「申し訳ありません。お客さまご本人に収入がない場合はお借入ができません。」

- 「ご入力いただいた内容だけではお借入可能か判断できませんでした。」

あとは審査を受けて契約するだけです。ただ、3秒診断はあくまで簡易的な診断です。良くない結果が出たとしても、場合によっては契約できる可能性もあります。どうしてもお金が必要な場合、まずは申し込んでみることをおすすめします。

| アコムのサービス概要 | |

|---|---|

| 金利(実質年率) | 3.0~18.0% |

| 限度額 | 1~800万円 |

| 審査期間 | 最短20分 ※1 |

| 融資スピード | 最短20分 ※1 |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 可能(20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方) |

| 利用対象 | 20歳以上の安定した収入と返済能力を有する方で、基準を満たす方 |

| 返済方式 | 定率リボルビング方式 |

| 遅延損害金 | 20.0% |

| 返済期間・回数 | 最終借入日から 最長9年7ヶ月・1~100回 |

| 必要書類 | 本人確認書類および 収入証明書類 |

| 担保・保証人の 要不要 |

不要 |

※1 お申込時間や審査によりご希望に添えない場合がございます。

\最大30日間金利0円/

レイクは最短15秒で審査結果を確認できる

レイクはWebで申し込んだあと、最短15秒で審査結果を確認できます。「借り入れできるかすぐに結果を知りたい」という方におすすめです。

審査結果のお知らせ時間(※年末年始を除く)

| 平日・土曜・日曜・祝日 | 8時10分~21時50分 |

|---|---|

| 毎月第3日曜日 | 8時10分~19時 |

このように、毎月第3日曜日も審査結果を知らせてくれます。時間外に申し込んだ場合でも、翌日の8時からメールまたは電話で連絡してもらえるため非常にスピーディーです。

| レイクのサービス概要 | |

|---|---|

| 金利(実質年率) | 4.5~18.0% |

| 限度額 | 500万円 |

| 審査期間 | 最短15秒で審査結果を表示 |

| 融資スピード | Webで最短25分融資も可能(※3) |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 可能 |

| 利用対象 | 満20歳から満70歳までの人 「国内に居住する方」「ご自分のメールアドレスをお持ちの方」「日本の永住権を取得されている方」 |

| 返済方式 | ・残高スライドリボルビング方式 ・元利定額リボルビング方式 |

| 遅延損害金 | 20.0% |

| 返済期間・回数 | 最長5年・1~60回 |

| 必要書類 | 本人確認書類および 収入証明書類 |

| 担保・保証人 | 不要 |

※ 20~70歳まで。(取引期間中に71歳になった人は、新規融資不可能)

※3 Webで申込時に最短25分融資可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※3 審査結果によってはWebでのご契約手続きが行えない場合があります。

\webなら最短25分融資可能!/

SMBCモビットは申込み項目をすべて入力すると審査がスピードアップ

SMBCモビットは申込みの際に、項目をすべて入力すると審査がスピードアップします。最短30分でお金を借りることができます。

また、必要書類をSMBCモビット公式スマホアプリから直接提出することが可能です。郵送やメールに添付する手間が省けるうえに、他人にバレるリスクを抑えられるでしょう。

さらに、原則として電話による在籍確認がありません。書類の提出で在籍確認してくれる可能性があります。

原則は電話での在籍確認をする金融機関が多いですが、SMBCモビットのように書類の提出による在籍確認を実施している金融機関もあります。

引用:SMBCモビット|カードローンの在籍確認とは|実施の流れ~電話・書類の場合を解説

| SMBCモビットのサービス概要 | |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 800万円 |

| 審査期間 | 最短30分(※) |

| 融資スピード | 最短30分融資(※) |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 可能 |

| 利用対象 | ・満20歳から満74歳までの人 (アルバイト、パート、自営業の方も利用可能) |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 遅延損害金 | 20.0% |

| 返済期間・回数 | 最長5年(1~60回) ただし、合理的な理由が認められた場合には、最長8年10か月(106回) |

| 必要書類 | 本人確認書類および収入証明書類 |

| 担保・保証人 | 不要 |

三井住友銀行カードローンは審査は即日で完了、最短翌営業日に借入可能

信販系の三井住友銀行カードローンは審査が最短即日で完了し、申込後、最短翌営業日での借入れが可能です(※)。完了後すぐにアプリで借り入れができるため、急いでいる方におすすめです。

Webで申し込んだ場合、審査結果は基本的にはメールで連絡されます。

なるべく早めに借り入れをしたい方は次の条件をクリアするようにしましょう。

- 9:00~19:30に申し込みを完了させたる

- オンラインで支払口座を登録する

- 希望枠を50万円以下に設定する

Vpass会員の場合、カードに登録している情報を使うことで入力項目の省略が可能です。

Vpassとは三井住友銀行カード会員のインターネットサービスです。カード情報の照会や利用枠増額の申し込みなどの機能を無料で利用できます。

| 三井住友銀行カードローンのサービス概要 | |

|---|---|

| 金利(実質年率) | 1.5%~15.0% (カードタイプ) 1.5%~14.4% (振込専用タイプ) |

| 限度額 | 900万円 |

| 審査期間 | 最短5分 |

| 融資スピード | 最短5分 |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 不可 |

| 利用対象 | 満20歳以上69歳以下で安定収入のある方 |

| 返済方式 | 元金定額返済 |

| 遅延損害金 | 20.0% |

| 返済期間・回数 | 最長15年1ヵ月(181回) |

| 必要書類 | 本人確認書類および収入証明書類 |

| 担保・保証人 | 不要 |

楽天銀行スーパーローンは楽天会員だと審査が優遇

楽天銀行スーパーローンは楽天会員だと審査が優遇されます。

優遇制度は会員ランクによって異なります。会員ランクとは、楽天におけるステータス制度です。シルバーランクからダイヤモンドランクまで存在し、楽天ポイントの獲得等でランクアップできます。昇格すると、プレゼントやポイント企画などさまざまな特典を受け取れます。

楽天スーパーローンにおいても、会員ランクが高くなればなるほど、審査で優遇されるようになる可能性があるでしょう。

また、楽天銀行の口座がなくてもカードローンに申し込めるなど、利便性の高さが人気の理由です。ネット銀行なので店舗へ行く必要もなく、Webやスマホアプリから申し込めることも特徴です。

| 楽天銀行スーパーローンのサービス概要 | |

|---|---|

| 金利(実質年率) | 1.9%~14.5% |

| 限度額 | 800万円 |

| 審査期間 | 最短翌日 |

| 融資スピード | 最短翌日融資 |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 可能 |

| 利用対象 | 満20歳~満62歳 |

| 返済方式 | 残高スライドリボルビング返済方式 |

| 遅延損害金 | 年19.9% |

| 返済期間・回数 | 最長120回(10年) |

| 必要書類 | 本人確認書類および収入証明書類 |

| 担保・保証人 | 不要 |

auじぶん銀行カードローンは最短即日利用可能、ローンカードが届く前に借入れできる

auじぶん銀行カードローンは銀行系のキャッシングには珍しく、最短即日で利用可能です。

なお、auじぶん銀行ローンセンターに電話すれば、ローンカードが届く前に口座振込で借り入れることができます。その際の手数料は無料です。

詳細はこちら:【じぶんローン】ローンカードが届く前に借入れをすることはできますか?

<auじぶん銀行ローンセンター>

0120-926-800

平日9:00~20:00

土日祝9:00~17:00

また、収入証明書が必要になる金額が「60万円」と高めな点も特徴的です。他の金融機関は「50万円」であることが多いため、「すこしでもスムーズに多くの金額を借りたい」という方に向いています。

さらに、au IDがあると、金利が次のように引き下げられます。

- 通常の契約:0.1%引き下げ

- 借り換え:0.5%引き下げ

au IDはauユーザーでなくても取得可能です。

| auじぶん銀行カードローンのサービス概要 | |

|---|---|

| 金利(実質年率) | 1.48%~17.5%(通常) |

| 限度額 | 800万円 |

| 審査期間 | 最短1時間 |

| 融資スピード | 最短即日 |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 不可 |

| 利用対象 | 満20歳~満70歳で安定継続した収入があり、アコム(株)の保証を受けられる |

| 返済方式 | 期日指定返済 35日ごと返済 |

| 遅延損害金 | 年18.0% |

| 返済期間・回数 | 1年(原則として、審査のうえ自動更新) |

| 必要書類 | 本人確認書類および収入証明書類 |

| 担保・保証人 | 不要 |

SBI新生銀行カードローンは1万円からの少額融資が可能

.jpg)

SBI新生銀行カードローンは1万円からの少額融資が可能です。希望額が低いと貸し倒れのリスクも少なくなるため、審査が有利になることもあるでしょう。

「専業主婦でも申し込める」と明記されており、返済能力や職業など属性に自信のない方でも契約できる可能性があります。

専業主婦(主夫)の方でもお申し込みいただけます。※ご契約には所定の審査がございます。

引用:SBI新生銀行|よくあるご質問

なお、申込みにSBI新生銀行の口座は必要ありません。

| SBI新生銀行カードローンのサービス概要 | |

|---|---|

| 金利(実質年率) | 4.5%~14.8% |

| 限度額 | 1万円~500万円 |

| 審査期間 | 不明 |

| 融資スピード | 最短7営業日 |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 可能 |

| 利用対象 | 満20歳~満70歳 ・本人または配偶者に安定した収入がある ・日本国内に居住している ・日本国籍か外国籍で日本語が理解でき、永住権または特別永住権を所有している ・新生フィナンシャル株式会社の保証を受けることができる |

| 返済方式 | 残高スライドリボルビング方式 |

| 遅延損害金 | 年20.0% |

| 返済期間・回数 | 1年(原則として、審査のうえ自動更新) |

| 必要書類 | 本人確認書類および収入証明書類 |

| 担保・保証人 | 不要 |

みんなの銀行カードローンはアプリで完結し最短2分で審査

.jpg)

みんなの銀行カードローンはアプリで完結し、最短2分で審査の結果がわかります。さらに、面倒な手続きはなく、年収を入力するだけなので簡単です。

また、申込みから借入れ、返済まですべてアプリで完結するため、スムーズです。申込みにはみんなの銀行の口座が必要ですが、アプリ上で簡単に開設できます。

| みんなの銀行カードローンのサービス概要 | |

|---|---|

| 金利(実質年率) | 1.5%~14.5% |

| 限度額 | 1,000万円 |

| 審査期間 | 最短翌日 |

| 融資スピード | 最短数日 |

| WEB完結可否 | 可能 |

| 学生の利用可否 | 可能 |

| 利用対象 | 満20歳~満69歳で収入がある方 みんなの銀行の普通預金口座を持っている方 |

| 返済方式 | 約定返済 |

| 遅延損害金 | 不明 |

| 返済期間・回数 | 1年(原則として、審査のうえ自動更新) |

| 必要書類 | 本人確認書類および収入証明書類 |

| 担保・保証人 | 不要 |

カードローンの審査に落ちる理由

カードローンの審査に落ちる理由は主に3つあります。

返済能力がないと判断された

返済能力がないと判断されると、審査に落ちてしまう可能性が非常に高いです。返済能力とは、借りたお金を返す能力のことです。具体的には、主に次の要素が返済能力に該当するとされています。

- 年収

- 職業

- 勤務先

- 企業規模

- 勤続年数

- 役職

- 家族構成

- 賃貸か持ち家か

例えば、無職の学生や専業主婦は「継続的な収入がない」とみなされ、返済能力を疑われる可能性もあるでしょう。

信用情報に傷がついている

信用情報に傷がついている場合も、審査に落ちる可能性が高いです。金融機関は貸し倒れを防ぐために株式会社日本信用情報機構(JICC)や株式会社シー・アイ・シー(CIC)などの信用情報機関を利用することが多いからです。

信用情報に傷がついているとは、信用情報機関のデータに「A」などの特殊なマークが付いていることを意味します。例えば「A」とは、過去に未入金があったことを示すものです。

このようなマークが付いていると、審査の際に「延滞が発生するのでは」「未入金が起こるのでは」などと良くない印象を与えてしまう可能性があります。信用情報は自分で取得することもできるため、不安な方は事前に調べておきましょう。

ブラックリストに載った経験がある

ブラックリストに載った経験がある方も、審査に落ちる可能性が高いです。ブラックリストに載るとは、一般的に、信用情報機関に事故情報として記録されることを意味します。ブラックリストというもの自体は、信用情報機関には存在しません。

当社が保有する信用情報に、ブラックリストという名のリストはありません。

引用:CIC|よくあるご質問

保有しているのは、客観的な取引事実を表す信用情報になります。信用情報には、お支払いが遅れた場合に、その内容が事実として反映されます。

また、信用情報には、基本的に「債務整理した」「民事再生した」などの記録が残りません。ただし、債務整理や自己破産の手続きをおこなうと、信用情報に「異動」という文字が記録されます。「異動」が記録されている場合、審査の通過は不可能に近いといえるでしょう。

カードローンの審査に通らない時の対策

カードローンの審査に通らない場合、他の業者で通るためにはどうすればいいのかを知りたいという人は多いと思います。

ここからは、審査に落ちないための対策を5つ紹介していきます。

できるだけ他社の借り入れを減らす

できるだけ他社の借り入れを減らしましょう。他社の借入額は、審査において参照される可能性が高い情報です。他社の借入額が大きいと、貸し倒れにつながりやすいため、マイナスの要素になりかねません。そのため、審査を受ける前に借入額を少しでも減らしておくことがおすすめです。

借り入れを減らす方法として、以下の方法が挙げられます。

- 毎月の返済額を増やす

- 繰り上げ返済する

- 誰かに立て替えてもらう

しっかりと現在の借入額を把握し、総量規制を超えていないか確認することが大切です。

複数社から借り入れている場合は一つにまとめる

複数社から借り入れている場合、一つにまとめるよう心がけましょう。審査で良くない印象を与えてしまう恐れがあります。

また、単純に多くの他社から借入をしている方は、返済不能に陥っている可能性が高いと判断され、審査に落ちる原因ともなります。

引用:アイフル|カードローンで審査落ちする原因とは?今後の対処法と今からできる審査対策

また、一本化することによって月々の返済額が少なくなるため、借り入れを減らしやすいというメリットもあります。

ただし、一本化するには審査が必要です。場合によっては、一本化に必要なおまとめローンに落ちてしまう可能性もあるでしょう。

信用情報の異動を解消する

信用情報の異動を解消することも大切です。信用情報の異動とは支払いの遅れによって信用力を失っている状態を指します。異動があれば、自己破産や債務整理を疑われる可能性が高くなります。

信用情報の異動を解消するには、記録が消えるのを待つしかありません。記録の保有期間は、株式会社日本信用情報機構(JICC)も株式会社シー・アイ・シー(CIC)も5年です。

借入希望額を少なくする

借入希望額を少なくすることもおすすめです。借入希望額が少なければ貸し倒れのリスクも低くなるため、審査に通りやすくなる可能性があるでしょう。

ただし、借入希望額がどのような影響を与えるのかは明らかにされていません。各消費者金融に確認してみたところ、「審査の基準については回答できない」「年収をもとに借入可能額を設定する」とのことです。

他の方法でお金を調達する

他の方法でお金を調達することも選択肢の一つです。いわゆるブラックリストに載ってしまっている場合、信用情報から「異動」の文字が消えるまで待たなければなりません。その間、基本的には借り入れは不可能に近いといえるでしょう。

「異動」が記載されている方は、審査がない方法でお金を調達しましょう。主な方法は以下の通りです。

- クレジットカードのキャッシング

- 質屋

- 生命保険の契約者貸付

すでにキャッシング付帯の契約を済ませている方の場合クレジットカードのキャッシングには審査がありません。

質屋も基本的に審査なしでお金を借りることができます。質に入れられそうな品物がある場合は利用してみましょう。

解約返戻金がある場合、生命保険の契約者貸付もおすすめです。解約返戻金があるかどうか、契約を確認してみてください。

銀行と消費者金融の審査の違い

銀行と消費者金融の審査は、「返済能力を調査する」という点では変わらないものの、いくつか違いがあります。消費者金融とどのような違いがあるか、特徴を解説します。

銀行は警視庁データベース照会がある

銀行の審査には、警視庁データベースの照会というステップがあります。これは反社会的勢力との関係遮断に向けた対応です。

その際、「銀行界と警察庁データベースとの接続についても、警察庁・金融庁・銀行界の実務者間で、継続的に検討」することとしておりましたが、本年1月4日から警察庁の暴力団情報データベースへの接続が開始されましたのでご報告いたします。

引用:一般社団法人全国銀行協会|反社会的勢力との関係遮断に向けた対応について

警視庁データベースの照会が必要なのは、基本的に銀行だけです。このように銀行は審査のステップが多いため、融資のスピードが消費者金融より遅い傾向にあります。

消費者金融のほうが即日融資対応を名言する業者が多い

消費者金融のほうが、即日融資対応を名言する業者が多いといえるでしょう。警視庁データベースの照会を求められていないからです。実際に、プロミスやアイフルなどの大手消費者金融は基本的に即日融資可能です。

なかにはauじぶん銀行など、銀行でも即日融資に対応しているところもありますが、基本的には最短でも翌営業日になることが多いです。そのため、「すぐにでもお金を借りたい」と考える場合は消費者金融を利用しましょう。

即日融資可能なカードローンの審査は甘い?

即日融資可能なカードローンの審査は甘くありません。ただし、在籍確認なしにするなど工夫をしているところが多いです。

中には独自の基準を設けている中小消費者金融もあります。

甘いとは言い切れないが在籍確認なしにするなど工夫をしている

即日融資可能なカードローンの審査は「甘い」と言い切れないものの、電話による在籍確認をなしにするなど工夫をしているところも少なくありません。例えば、大手消費者金融は原則として電話による在籍確認をおこなっていないところが多いです。

大手消費者金融の在籍確認

| プロミス | 原則、電話での在籍確認はおこなっていない |

|---|---|

| アコム | 原則、電話での在籍確認はおこなっていない※1 |

| レイク | 電話による在籍確認が難しい場合、書類で代替の確認をすることもできる |

| アイフル | 原則、電話での在籍確認はおこなっていない |

| SMBC モビット |

電話による在籍確認が難しい場合、書類で代替の確認をすることもできる |

在籍確認が必要になる場合でも、企業名を伏せたり時間帯を調節してくれたりすることもあります。不安な場合は事前に相談してみましょう。

Web完結しない中小消費者金融は独自の審査基準がある場合も

Web完結しない中小消費者金融は、独自の審査基準がある場合もあります。一般的には、次のような違いがあるとされています。

大手消費者金融と中小消費者金融の違い

| 審査方法 | 重視する | |

|---|---|---|

| 大手消費者金融 | スコアリング | コンピューターが申込者のデータを採点する |

| 中小消費者金融 | 面談やヒアリング | 担当者が申込者の事情や資金使途をヒアリングし、総合的に判断する |

ただ、Web完結しない中小消費者金融でも、重視する点は大手の消費者金融とあまり変わりません。例えば、借入額を確認しないと総量規制をオーバーしてしまい、貸金業法違反となる可能性があるでしょう。また、信用情報を確認しなければならないことは、貸金業法第十三条で定められています。

したがって「中小の消費者金融だから審査が甘い」などと考えるのはおすすめしません。

カードローンの審査に関するよくある質問

カードローンの審査に関する6つの質問に回答します。

- カードローンの審査基準は?

- カードローンの審査基準は金融機関によって異なります。ただ、一般的には次の点を重視することが多いです。

・信用情報:過去にクレジットカードやローンで延滞がないか、異動が付いていないか

・借入状況:総量規制を超えていないか、借りすぎていないか

・本人属性:安定した収入があるか、返済能力が認められるか

- カードローンの仮審査とは何ですか?

- カードローンの仮審査とは、本審査の前段階にあたる審査のことです。各金融機関によって定義は異なるものの、一般的に、申込みの内容をスコアリングしたり個人情報を信用情報機関に照会したりします。

仮審査の内容は金融機関によって異なるため、一つの業者で落ちても他のところで通過できる可能性があるでしょう。

- ローン審査は何日かかりますか?

- ローン審査は各金融機関によって異なります。特に、消費者金融と銀行では次のような違いがあります。

・消費者金融:最短即日が多い

・銀行:最短翌営業日が多い

銀行の場合、反社会的勢力との関係を断絶するために、警視庁データベースに照会しなければなりません。そのため、消費者金融より審査が遅くなる傾向にあります。

- ネット銀行の審査は甘いのですか?

- ネット銀行の審査は甘くありません。審査において重要な点は基本的に普通銀行と変わらないため、ネット銀行でもメガバンクでもあまり違いはないといえるでしょう。

ただ、各銀行によって審査の基準は異なります。どうしても銀行でお金を借りたい場合、複数申し込んでみることをおすすめします。

- 専業主婦や年金受給者の審査はどうなりますか?

- 専業主婦や年金受給者の審査は「安定した収入があるかどうか」によって変わります。安定した収入がある場合、本人に審査が実施されます。

本人が無収入の場合、配偶者に安定した収入が求められることが多いです。ただ、契約者が本人になっている場合、配偶者が審査されることは基本的にありません。

- スマホ料金の支払遅延でもカードローンは利用できなくなりますか?

- スマホ料金の支払遅延でも、カードローンが利用できなくなる可能性があります。例えば、料金をクレジットカード払いにしていた際に支払いが滞ると、信用情報に記録されてしまいかねません。

ただし、延滞が記録されたからといって、かならずしもカードローンを利用できなくなるわけではないため安心してください。

クレジットカードの支払いがたまたま1回だけ遅れてしまった、ローン返済を1回だけ忘れてしまったという程度でローンの審査が通らなくなることは基本的にはありませんが、何ヶ月も連続して延滞を示す記録があるとローンの審査に通りにくくなります。

引用:アイフル|信用情報は延滞・借り過ぎがなければ問題なし!ただし悪化したら回復に完済後5年かかる